En la entrada de hoy llegamos al final de la serie en la que hemos tratado de ilustraros sobre cómo dar un correcto enfoque a una posible idea empresarial a través de la realización del Plan de Empresa y lo hacemos con el último punto (pero no menos importante) que ha de tocarse en dicho documento, que no es otro que el Plan Económico Financiero.

Son muchas las cuestiones que dentro de este marco deben tocarse en cualquier empresa que se precie, pero en la entrada de hoy vamos a centrarnos exclusivamente en lo que a nuestro entender debe tenerse en cuenta de forma estrictamente necesaria para que el Plan de Negocio sea un documento fiable y veraz. En ese sentido, creemos conveniente, antes de pasar a explicar los diferentes apartados que debe recoger el Plan Económico Financiero, hacer hincapié en describir todos los elementos que componen el Balance de Situación de una empresa, ya que es una información que nos resultará útil a la hora de entender los siguientes que es necesario describir en este último capítulo de nuestro Plan de empresa.

EL BALANCE DE SITUACIÓN:

El Balance de Situación es un informe, recogido en un momento determinado del tiempo, que muestra la situación económica y financiera de la empresa. El balance informa, de forma separada y ordenada, de la composición de la empresa en su activo, pasivo y patrimonio neto. En el gráfico expuesto a continuación, tenemos un resumen de todos los elementos que pueden verse reflejados en el Balance y que pasamos a detallar uno a uno.

a) El activo no corriente: Lo componen aquellas inversiones que van a permanecer en la empresa mucho tiempo, más de un ciclo de explotación (que generalmente es de un año). Son los elementos permanentes que permiten el desarrollo de la actividad.

Está formado por:

· Inmovilizado material: Conjunto de elementos patrimoniales de carácter material y de uso duradero, que se utilizan en el proceso productivo normal de la empresa y que no están destinados a la venta.

Ejemplos:

oTerrenos y bienes naturales.

oConstrucciones.

oInstalaciones técnicas.

oMaquinaria y equipos.

oUtillaje y herramientas.

oEquipos para procesos de información.

oElementos de transporte.

oEtc.

- Inmovilizado intangible (o inmovilizado inmaterial): Elementos de naturaleza inmaterial susceptibles de valoración económica que sean identificables, es decir, que puedan ser separables de la empresa y que provengan de derechos legales o contractuales, y cuya utilidad para la empresa sea superior a un año.

Ejemplos:

oPropiedad industrial.

oAplicaciones informáticas y páginas web.

oConcesiones administrativas.

- Inversiones financieras (o inmovilizado financiero):

Ejemplos:

oInversiones financieras a largo plazo en capital (acciones de otras empresas).

oCuentas a largo plazo.

b) El activo corriente: Lo componen aquellos elementos patrimoniales que, en principio, no tienen un carácter permanente en la empresa, ya que por sus características se transformarán en líquidos (disponibles) en menos de un ciclo normal de explotación.

Está formado por:

- Existencias: son aquellos bienes poseídos por la empresa que, pudiéndose almacenar, tienen como fin ser vendidos en el curso normal de la explotación, o ser transformados e incorporados al proceso productivo. También incluyen los consumidos en la prestación de servicios.

Ejemplos:

oMercaderías.

oMaterias primas.

oProductos terminados o productos en curso.

- Deudores y cuentas a cobrar: recoge todos los derechos de cobro concedidos a terceros, derivados de la venta de bienes o prestación de servicios y originados en el desarrollo de la actividad de la empresa. Es decir, incluye los créditos a favor de la empresa y que se cobren a corto plazo.

Ejemplos:

oClientes y deudores diversos.

- Inversiones financieras temporales: se trata de inversiones realizadas por la empresa, de fácil y rápida recuperación (menos de un año).

- Efectivo y otros activos líquidos (disponible o tesorería): incluye el dinero en efectivo y saldos en bancos a favor de la empresa, de los que puede disponer de forma inmediata.

c) El patrimonio neto: Informa

del valor patrimonial de la empresa.

Está formado por:

- Fondos (o recursos) propios: son las aportaciones realizadas por

los socios, tanto al inicio de la actividad, como en momentos posteriores, los

beneficios obtenidos en el desarrollo de la actividad no repartidos, las

pérdidas y las revalorizaciones que se hayan podido dar.

Ejemplos:

oCapital.

oReservas.

oPérdidas y ganancias.

- Subvenciones, donaciones y legados:

importe

en efectivo o en especie, recibido por la empresa, otorgado por terceros a

título gratuito para que, obligatoriamente, lo emplee en aquellas actividades

económicas para la que le fue concedido, además de cumplir determinados

requisitos.

d) El pasivo no corriente (fijo): Lo componen las deudas que la empresa debe devolver a largo plazo (con un vencimiento superior a un año).

e) El pasivo corriente (circulante): Lo componen las deudas que la empresa debe devolver en el corto plazo (vencimiento inferior a un año).

Una vez que hemos dado a conocer todos estos conceptos podemos, ahora sí, centrarnos describir todos los elementos que componen el análisis de la viabilidad económica de nuestra empresa, y que debemos plasmar en nuestro Plan de Negocio:

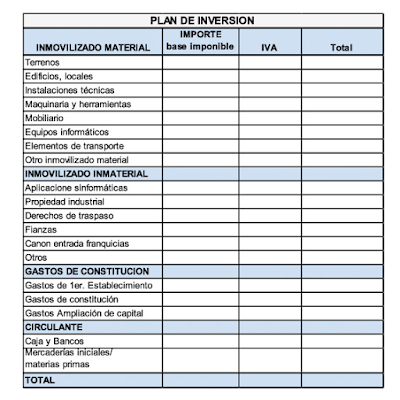

1.- EL PLAN DE INVERSIÓN O CÁLCULO DEL COSTE DE LA INVERSIÓN

Lo primero que debemos hacer es confeccionar un plan de inversión o presupuesto de los gastos en “activos fijos” que necesitamos realizar para la puesta en marcha del negocio/proyecto. Y para ello lo mejor es solicitar presupuestos escritos a potenciales proveedores. Los gastos de construcción e instalaciones técnicas son presupuestados con frecuencia por los técnicos competentes encargados de redactar los proyectos técnicos que se necesitan para realizar la inversión y obtener los permisos legales necesarios para ejercer la actividad (arquitectos, ingenieros, etc). Sin embargo, es interesante solicitar además presupuesto a las empresas que podrían realizar en la práctica la obra y las instalaciones.

2.- PLAN DE AMORTIZACIONES

Los elementos de inmovilizado que utiliza la empresa en su actividad están sometidos a un proceso de desgaste y por lo tanto de pérdida de valor que debe tenerse en cuenta al analizar la viabilidad económica.

En realidad, el valor que pierden y que se denomina “dotación para amortización” se va a considerar como un coste para el empresa y afectará a la previsión de pérdidas y ganancias ( llamada cuenta de resultados previsional), y al cálculo del umbral de rentabilidad. Se considera que vamos reservando una cantidad anual para un fondo que debería servir costear nuevas inversiones que compensen el desgaste.

Para estimar el valor de la “dotación para amortización” se tiene en cuenta el coste inicial de estos bienes, y el tiempo de vida útil de los mismos. Hay un tiempo máximo de vida útil de los bienes que está determinado por el Ministerio de Economía y Hacienda para elaborar los planes de amortización.

3.- FINANCIACIÓN

En este punto debemos anotar las fuentes de financiación que vamos a utilizar para hacer frente al pago de la inversión inicial en “activos fijos” y las existencias iniciales, así como para tener el dinero necesario en caja al comienzo de la actividad.

Para la financiación podemos utilizar:

- Recursos propios: capital aportado por socios o accionistas, otras aportaciones

- Recursos ajenos : préstamos , otras formas de financiación bancaria ( leasing, factoring…), subvenciones, etc

Préstamos.

La financiación con préstamos conlleva unos costes financieros que deben considerarse un gasto en el análisis de la viabilidad.

Para cumplimentar este apartado es aconsejable dirigirse a las entidades financieras para solicitar información sobre las condiciones del posible préstamo que podrían ofrecer para nuestro proyecto empresarial.

Subvenciones.

En este momento es cuando es necesario informarse además de las posibles subvenciones que puedan obtenerse para nuestro proyecto empresarial. Los datos más importantes que necesitamos conocer son:

- Administración /Entidad que las concede.

- Requisitos de los beneficiarios y los proyectos subvencionables

- ¿Son ayudas a fondo o perdido? o ¿De qué otro tipo de ayudas se trata?

- ¿Cuándo debe solicitarse?

- ¿Qué documentación debe entregarse para tramitar la solicitud?

- ¿Cuándo se reciben?

- ¿Recibir la ayuda conlleva compromisos y obligaciones?

4.- CALCULO DE LOS GASTOS E INGRESOS

Gastos

En su funcionamiento a lo largo de un año, la empresa realiza una serie de gastos:

- Gastos fijos: los que se realizan independientemente del volumen de producción y de ventas que se alcance. Incluye:

- Gastos de explotación , lo necesarios para el proceso de producción: salarios del personal, seguridad social , arrendamientos, seguros, contribuciones y tasas, publicidad, etc.

- Gastos financieros: producidos por créditos o préstamos.

- Gastos de amortización de los activos.

- Gastos variables: vienen determinados por la cantidad de productos producidos y vendidos.Se puede realizar una estimación detallada del coste de producción de cada producto, y calcular la diferencia entre el precio de venta y este coste.Pero, en muchos casos, en los estudios de viabilidad, se considera que los gastos variables (o los consumos) son un porcentaje determinado de la facturación estimada. Y ese porcentaje se toma como referencia de estudios que analizan el funcionamiento habitual del sector.

- Impuestos: Dependiendo del tipo de empresa será el Impuesto sobre la Renta de las Personas Físicas, el Impuesto de Sociedades…

Ingresos

Para que la empresa sea rentable, los gastos que realiza la empresa deben ser compensados por ingresos.

Lo habitual es que la mayor parte de los ingresos procedan de las ventas que la empresa realiza. También podemos recibir otros ingresos, bancarios, por cobro de subvenciones, etc.

Para determinar los ingresos por posibles ventas, necesitamos determinar primero los precios de nuestros productos, y después realizar una estimación orientativa del volumen de ventas.

Los precios de venta

La determinación de los precios de nuestros productos/servicios es una cuestión especialmente importante en nuestro plan de negocio que puede influir de manera determinante en la respuesta de los consumidores ante nuestra oferta, y por lo tanto en la viabilidad económica de nuestra iniciativa empresarial.

Es imprescindible que conozcamos primero nuestros costes de producción y comercialización ( fijos y variables). Y también es importante que conozcamos los precios que ofrece la competencia por productos iguales o similares a los nuestros.

Es recomendable estudiar los siguientes aspectos: ¿Por qué valor están dispuestos a pagar nuestros clientes? ¿Cómo pagan los clientes en el sector o actividad en el que yo voy a emprender? ¿Cómo les gustaría pagar?

Además, es interesante decidir sobre :

- Si utilizaremos distintas estrategias para fijar los precios de los distintos tipos de productos /servicios que ofrecemos: precios más bajos para productos nuevos, precios bajos para productos principales y precios más altos para productos accesorios, etc.

- Los posibles mecanismos de descuento que queremos ofrecer: por pronto pago, según el volumen que consuma el cliente ( más barato a los clientes que consumen mucho…), por temporada (temporada alta, media y baja en el sector turístico por ejemplo), por la compra de varios productos distintos por un cliente, dependiendo de la oferta y la demanda en cada momento ( es el caso de los billetes de avión más caros en el últimos momento…), etc.

Por último, es necesario tener en cuenta que los clientes pueden proporcionarnos ingresos de diversas maneras, y no únicamente a través del pago puntual, una única vez, por un producto o servicio. También existen productos que se pagan periódicamente con cuota de suscripción, préstamo/alquiler/leasing, licencias de uso, comisiones o gastos de corretaje, etc.

También la publicidad de otra empresa puede ser una fuente de ingresos para nuestra empresa ( es habitual por ejemplo en los negocios “on-line”).

Volumen de ventas

Estimar el volumen de ventas no es sencillo. Normalmente se realizan varias hipótesis: como mínimo una optimista y una pesimista.

Sobre todo tenemos que tener en cuenta nuestros distintos productos (con sus diferentes precios, clientes, regularidad de consumo, etc) y nuestra capacidad de producción total que determinará nuestra capacidad máxima de ventas.

También tenemos que tener en cuenta si trabajamos en un sector con actividad “estacional” en el que el consumo se concentra en determinados momentos del año. Y por lo tanto debemos estimar unas ventas mayores en unos momentos, y otras menores en otros.

Y por último, podemos considerar como referencia los datos de ventas en el sector (cuanto más actuales y más cercano puedan ser mejor) que podemos saber por nuestro conocimiento del sector, que podemos encontrar en estudios y estadísticas relacionados con la actividad económica, o que nos pueden proporcionar los distribuidores que operan en el sector . Por ejemplo, si vamos a crear un alojamiento porcentaje de ocupación de alojamientos turísticos en nuestra zona en el último año, o el consumo/anual por habitante de x producto, etc.

5.- CALCULO DEL UMBRAL DE RENTABILIDAD

Pero, no siempre es fácil estimar el volumen de ventas y sobre todo no es fácil garantizar que esa estimación se cumpla, y por ello se suele recomendar hacer otra aproximación a esta cuestión de las ventas, realizando el cálculo de lo que se llama “el umbral de rentabilidad “.

Se trata de calcular la cifra de ventas que deberá alcanzar la empresa para cubrir todos los costes de producción y no tener pérdidas. Y por lo tanto consiste en determinar una “cifra objetivo” de ventas que debe conseguirse para que la empresa mantenga su actividad.

La estimación de ventas que habremos realizado en el punto anterior de este plan de negocio (a partir de la definición de la cartera de productos y sus precios, la estimación de la capacidad máxima de producción, y de las estadísticas sobre las ventas en el sector) debe ser siempre igual o superior al umbral de rentabilidad para que se pueda concluir que ,si se cumplen las expectativas de ventas, el proyecto es viable.

6.- LA CUENTA DE RESULTADOS PREVISIONAL o CUENTA DE PÉRDIDAS Y GANANCIAS:

Utilizando los datos que hemos ido recopilando y calculando hasta ahora, refleja los posibles beneficios netos de la empresa para un número de años determinado que nosotros consideremos.

7.- PREVISIÓN DE TESORERÍA

Este punto proporciona información sobre la liquidez de la empresa. Se tienen en cuenta los plazos/ momentos en los que se hacen los cobros de los ingresos, y los pagos de los distintos costes.

Normalmente se realiza una estimación para los tres primeros años de funcionamiento.

Esta previsión permitirá a la empresa prever posibles necesidades de financiación externa o de negociación con los proveedores y clientes para poder evitar situaciones de déficit.

No hay comentarios:

Publicar un comentario